Actifs sous gestion (AUM) en hausse de +42% sur 12 mois à 31 Mds€

- Levées de fonds en hausse de 80% à 5,2 Mds€

- Commissions de gestion en hausse de +27% à 309 M€, dont +38% pour les tiers

- Fee Related Earnings (FRE) en hausse de +30% à 93 M€

Actif Net Réévalué (ANR) par action à 117,8€, en croissance de +40% dividende inclus

- Forte création de valeur sur l’ensemble des stratégies du portefeuille (dont 8€ par action de valeur supplémentaire liée aux sorties) ainsi que sur l’activité de gestion d’actifs

Résultats historiques et importantes marges de manœuvre financières

- Résultat net part du Groupe : 1 576 M€

- Trésorerie brute à fin décembre 2021 : 550 M€

- Crédit syndiqué confirmé et entièrement non tiré de 1,5 Md€

Leadership ESG reconnu

- Trajectoire de réduction des émissions de CO2 validée par le SBTi

- Note Sustainalytics renforcée à “low risk” (top 3% dans la catégorie “Asset Management")

Distribution proposée de 3€ par action

- Dividende ordinaire : 1,75€, en hausse de 17%

- Dividende exceptionnel : 1,25€ compte-tenu des excellents résultats de l’année.

Trajectoire de croissance revue à la hausse : doublement attendu des AUM à horizon 5-7 ans (60 Mds€ en 2026-2028).

Virginie Morgon, Présidente du Directoire, a déclaré :

« Eurazeo a franchi le cap des 30 milliards d’actifs sous gestion et réalise un résultat historique. Le modèle d’Eurazeo est performant : avec un actif net réévalué record à 117,8€, la forte création de valeur dans toutes les classes d’actifs témoigne de la qualité des stratégies d’investissement d’Eurazeo et de la mobilisation de ses équipes. La performance et la réputation d’Eurazeo ont également conduit à une année exceptionnelle de levée de fonds auprès des clients institutionnels et particuliers. Dans un contexte international difficile et incertain, le modèle d’Eurazeo est résilient. Il s’appuie sur des fondations solides pour poursuivre sa dynamique : des choix de secteurs d’investissement à fort potentiel en particulier dans la transition digitale et environnementale, une présence internationale au plus près des entrepreneurs et des investisseurs, un leadership ESG encore renforcé et une expertise nourrie par le recrutement de nouveaux talents dans chacune de nos géographies. Les résultats records de 2021 ainsi que la confiance de l’équipe de management et du Conseil de Surveillance dans notre modèle nous conduisent à proposer à l’Assemblée Générale une distribution en forte augmentation.»

1. ACTIFS SOUS GESTION ET INVESTISSEMENTS

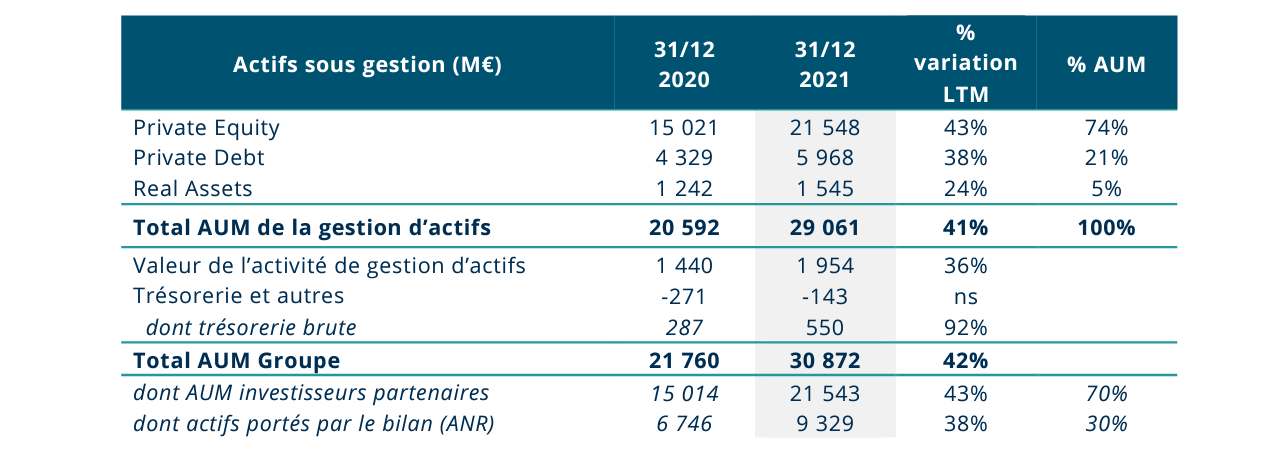

En 2021, les Actifs sous gestion (Assets Under Management ou AUM) du groupe Eurazeo s’élèvent à 31 Mds€, en hausse de 42% sur 12 mois.

Eurazeo gère des capitaux pour le compte d’investisseurs partenaires (Limited Partners, LP) pour 21,5 Mds€, en hausse de 43% par rapport à 2020, ainsi que les actifs portés par le bilan du Groupe (Actif Net Réévalué, ANR) pour 9,3 Mds€ en hausse de 38% sur un an (+40% par action, dividende inclus).

Eurazeo a levé 5 215 M€ auprès d’investisseurs partenaires en 2021, soit 80% de plus que le montant levé en 2020. Le Groupe a finalisé courant 2021 les levées de trois programmes majeurs, tous au-dessus de leurs objectifs initiaux :

- le troisième programme Growth à plus de 1 600 M€

- le quatrième programme Secondaries à 1 000 M€

- le cinquième programme Private Debt à plus de 2 000 M€. Le déploiement rapide des capitaux a permis le lancement d’un sixième programme avec son 1er closing dès fin 2021.

Par ailleurs, le quatrième programme Small-mid buyout, lancé au S1 2021, a d’ores-et-déjà sécurisé plus de 800 M€ (dont 400 M€ du bilan d’Eurazeo) et poursuit sa levée en 2022 vers un objectif de l’ordre d’un milliard d’euros.

Le détail des levées de fonds figure en Annexe 1

Les investissements du Groupe sont en très nette hausse dans toutes ses classes d’actifs, totalisant 6,5 Mds€ en 2021 (dont 2,0 Mds€ pour la quote-part du bilan) contre 2,8 Mds€ en 2020. Le Groupe a construit des expertises sectorielles transverses dans les domaines porteurs de la santé, de la consommation, des services financiers et de la tech et du digital. Ces expertises permettent au Groupe de bénéficier d’un dealflow très riche et de rester particulièrement sélectif dans ses investissements dans un contexte de prix élevés.

Les cessions finalisées sont également en forte hausse à 5,1 Mds€ (dont 2,7Mds€ pour la quotepart du bilan), le Groupe poursuivant son programme ambitieux de cession d’actifs dans un environnement porteur. Plusieurs nouvelles opérations significatives ont été réalisées ou annoncées avec des multiples cash-on-cash de 2,4x en moyenne pondérée (Trader Interactive, Grandir, Seqens, Orolia, In’Tech, Adjust et Planet notamment).

Le détail des investissements et cessions figure en Annexe 2

2. ACTIF NET REEVALUÉ (ANR)

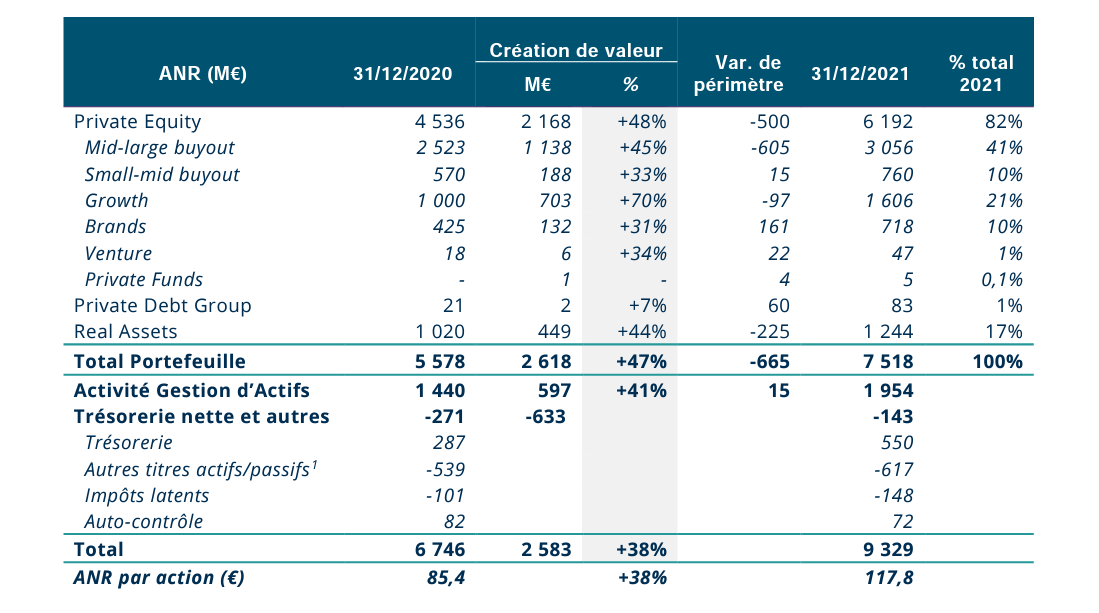

L’ANR par action s’élevait fin 2021 à 117,8€ en progression de +38 % par rapport à fin 2020 et de +40% dividende versé en 2021 inclus. Les actifs du Groupe sont composés de 100% d’actifs non cotés.

La création de valeur brute du portefeuille détenu au bilan atteint 2 618 M€ soit +47 % sur l’année 2021. Toutes les divisions voient la valeur de leurs sociétés fortement progresser grâce à leurs très bonnes performances opérationnelles (voir plus bas), à la prise de valeur consécutive aux tours de table des sociétés Growth (Payfit, ManoMano, Content Square, Vestiaire Collective, BackMarket, Younited) ainsi que des cessions réalisées ou annoncées dans de très bonnes conditions. Celles-ci, ont permis d’externaliser environ 8€ par action de valeur supplémentaire dans l’ANR par rapport à la dernière valorisation de ces actifs fin 2020.

L’activité de gestion d’actifs (+41% de création de valeur) bénéficie de sa très bonne performance opérationnelle (croissance forte des AUM, des FRE et des PRE) et de l’augmentation des multiples du secteur. Les niveaux de multiples utilisés par le Groupe pour valoriser cette activité restent cependant inférieurs aux multiples actuels des pairs cotés.

Impact limité à court terme de la récente baisse des marchés sur l’ANR

Depuis début 2022, les marchés actions ont connu une baisse significative liée principalement à l’évolution des conditions économiques et aux effets de la guerre en Ukraine.

La société estime que l’ANR publié du Groupe est peu affecté à court terme du fait 1) des hypothèses de valorisation très prudentes retenues pour la détermination de cet ANR, en particulier pour les actifs les plus volatils et pour notre activité de gestion d’actifs. Cette valorisation prudente reflétait en partie la correction des marchés, 2) de la qualité et de la diversité du portefeuille, et notamment le poids de secteurs qui restent porteurs et peu impactés, tels la santé ou la transition énergétique, 3) de son exposition extrêmement limitée à la Russie et à l’Ukraine, 4) des cessions signées et dont la valeur est établie, pour un montant de c. 1,0 Md€.

Une analyse de sensibilité de l’ANR, sur la base des multiples spots de marché au 8 mars 2022, montrerait selon le management du Groupe un impact limité, de l’ordre de 6-8%.

1 y compris actifs investis hors Groupe en tant que LP

3. RESULTATS FINANCIERS ET COMPTES CONSOLIDÉS

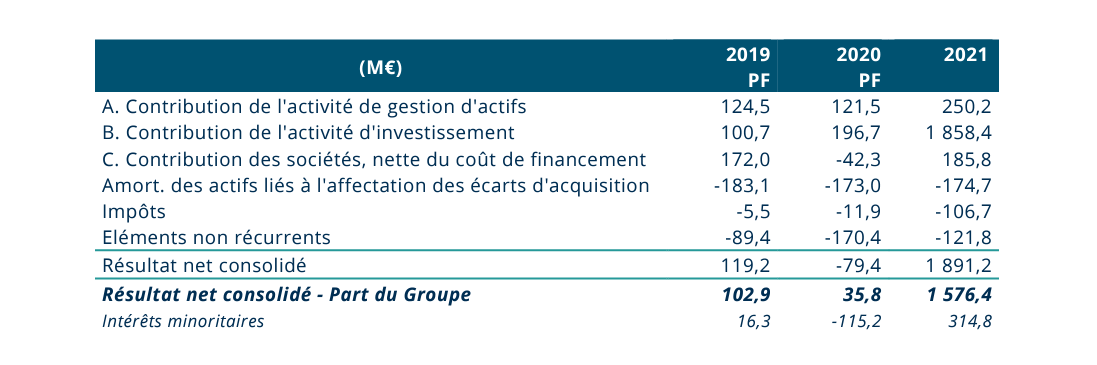

Le résultat net part du Groupe atteint un record historique (1 576 M€ en 2021 contre 36 M€ en 2020). Les contributions de la gestion d’actifs, de l’activité d’investissement et des sociétés du portefeuille sont toutes en nette progression par rapport à 2020, et par rapport au niveau préCOVID, à périmètre Eurazeo constant.

A. CONTRIBUTION DE L’ACTIVITÉ DE GESTION D’ACTIFS

L’activité de gestion d’actifs enregistre en 2021 un doublement de sa contribution, avec une forte progression de son chiffre d’affaires, de son résultat récurrent (FRE) ainsi que de ses commissions de performance (PRE).

Le développement de cette activité stratégique crée de nombreuses synergies au sein du Groupe, notamment par la diversification du risque, l’accroissement de l’univers d’investissement, l’augmentation de la part des revenus récurrents et prévisibles, l’effet de levier sur les coûts, et l’attractivité pour les talents.

Les commissions de gestion progressent de +27 % à 309 M€ et se répartissent entre i) l’activité de gestion pour compte de tiers en progression de +38 % à 224 M€, portée par le succès des levées de fonds de 2020 et 2021 ; ii) les commissions de gestion calculées pour le compte du bilan en hausse limitée de +6 % à 85 M€, compte-tenu des nombreuses cessions intervenues qui diminuent la base de calcul des AUM générant des commissions ;

Les charges opérationnelles du Groupe s’élèvent à 215 M€, en progression de +26 %. Elles comprennent la totalité des coûts récurrents du groupe Eurazeo (hors frais liés au pilotage stratégique du Groupe).

Les Fee Related Earnings (FRE), qui représentent le résultat récurrent de l’activité, atteignent 93 M€ en 2021 en hausse de 30% par rapport à 2020. Cette progression provient de la croissance des commissions de gestion et d’une croissance maitrisée des coûts en dépit du renforcement des équipes dans un contexte de croissance des encours et de poursuite du développement international.

Les commissions de performance sont importantes sur la période. Elles comprennent 132 M€ calculées sur le bilan, principalement liées aux cessions de l’année et un montant en forte progression en provenance de tiers (30 M€ contre 3 M€ en 2020).

B. CONTRIBUTION DE L’ACTIVITÉ D’INVESTISSEMENT

Le résultat de l’activité d’investissement est en forte hausse à 1 858 M€ en 2021, contre 197 M€ en 2020.

Les revenus liés aux plus-values s’élèvent à 2 157 M€ (634 M€ en 2020). Ils proviennent pour l’essentiel des plus-values de cession (1 630 M€), ainsi que de la variation de juste valeur du portefeuille Growth (385 M€).

Les dépréciations d’actifs sont très limitées (-18 M€) et en forte baisse par rapport à 2020.

C. CONTRIBUTION DES SOCIÉTÉS NETTE DU COÛT DE FINANCEMENT

Forte croissance des résultats économiques sur le semestre

Hors Voyages & Loisirs, le portefeuille a fortement progressé sur l’année 2021. Son chiffre d’affaires économique à périmètre Eurazeo constant est en hausse de +21% en 2021 par rapport à 2020 et 2019, pré-COVID. Son EBITDA économique a quant à lui progressé de +33% par rapport à 2020 (+41% par rapport à 2019 à périmètre Eurazeo constant).

Les sociétés exposées au segment Voyages & Loisirs voient leur chiffre d’affaires augmenter de 13% par rapport à 2020. L’EBITDA économique de ces sociétés progresse à 16 M€ (3 M€ en 2020) et montre des signes encourageants de reprise.

Les sociétés du portefeuille Growth profitent de leur positionnement « digital native » et connaissent une croissance de 52% de leur chiffre d’affaires moyen sur l’année 2021, sur une base de comparaison exigeante (+45% en 2020). Ces sociétés ne sont pas consolidées et leur chiffre d’affaires n’est donc pas reflété dans le chiffre d’affaires économique du Groupe.

Le détail de la performance du portefeuille figure en Annexe 3.

Contribution des sociétés consolidées en nette hausse, y compris par rapport à l’année 2019

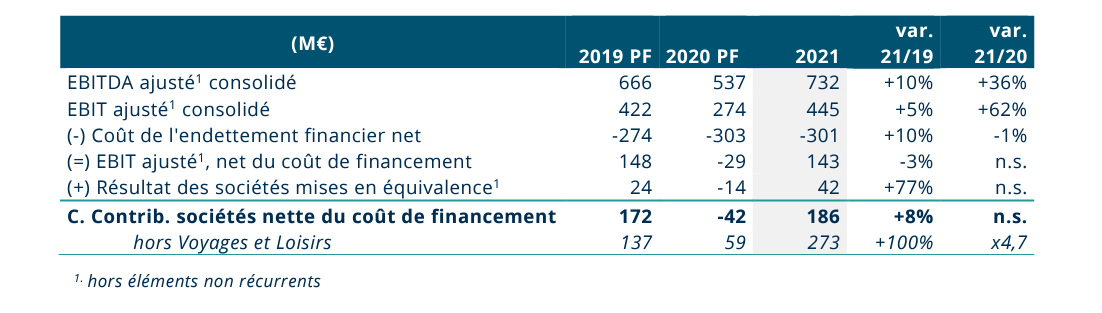

L’EBITDA et l’EBIT ajustés1 des sociétés consolidées en intégration globale s’établissent à 732 M€ et 445 M€ respectivement en 2021 (+36% et +62% de croissance par rapport à 2020).

Les frais financiers sont globalement stables (-1% à 301 M€) en dépit des nouveaux investissements et des build-ups réalisés.

La contribution des sociétés nette du coût de financement ressort à 186 M€ en 2021, en hausse très nette par rapport à 2020 (-42 M€) et en hausse de +8% par rapport à 2019 à périmètre Eurazeo constant. Cette hausse atteint +100% hors segment Voyages et Loisirs.

D. ÉLÉMENTS NON RÉCURRENTS ET CHARGES D’AMORTISSEMENT

Les éléments non récurrents se rapportent essentiellement aux sociétés du portefeuille et s’élèvent à -122 M€ en 2021, en nette baisse par rapport à 2020 (-170 M€).

4. TRÉSORERIE, DRYPOWDER ET DIVIDENDE

A. TRÉSORERIE ET DRYPOWDER

La trésorerie d’Eurazeo s’élève à 550 M€ au 31 décembre 2021 comparée à 287 M€ au 31 décembre 2020. Les principales variations par rapport au 31 décembre 2020 proviennent principalement des investissements et réinvestissements pour un montant total de 2,0 Mds€, des cessions totales ou partielles pour un montant de 2,7 Mds€, des rachats d’actions pour 24 M€, et du dividende payé pour un montant de 115 M€. Le Groupe n’a pas de dette structurelle au niveau d’Eurazeo SE.

Le Groupe dispose d’une ligne de crédit syndiquée (RCF) confirmée et entièrement non tirée de 1,5 Md€.

Fin décembre 2021, le Groupe détient 2,5 millions d’actions propres, soit 3,1% du total des actions en circulation (79 224 529 actions).

Le Groupe dispose à la même date de 4,7 Mds€ de drypowder (engagements non tirés auprès des investisseurs partenaires).

B. Dividende

Le Directoire d'Eurazeo propose une augmentation de 16,7 % du dividende ordinaire à 1,75 € et un dividende exceptionnel prélevé sur les réserves de 1,25 €, portant ainsi la distribution globale au titre de l’année 2021 à 3€ par action. Cette augmentation substantielle est soutenue par la croissance des revenus récurrents de l'Activité de Gestion d'Actifs, la solidité financière du Groupe et les excellents résultats de 2021.

5. ENGAGEMENT ESG

Acteur pionnier en matière d’ESG (environnement, social et gouvernance) depuis bientôt 20 ans, Eurazeo a encore relevé son ambition de démultiplier la valeur créée dans le domaine environnemental et social, avec le lancement en 2020 de sa stratégie ESG « O+ ».

L’engagement ESG du Groupe est reconnu des agences de notation extra-financière avec, par exemple, l’amélioration de la note Sustainalytics à « Low Risk » qui permet au Groupe d’être dans le top 3% de sa catégorie « Asset Management & Custody Services ».

Déterminé à accélérer l’avènement d’une économie bas carbone et plus inclusive, Eurazeo a intégré l’ESG dans chacune de ses stratégies d’investissement comme en témoigne le classement articles 8 ou 9 au sens du nouveau règlement européen Disclosure (SFDR) de 83% de ses fonds en cours de déploiement ou de levée.

Eurazeo continue de renforcer ses fonds thématiques ayant un objectif de développement durable au sens de l’article 9 du règlement (UE) 2019/2088, avec notamment :

- ESMI (Eurazeo Sustainable Maritime Infrastructure) qui accompagne des projets d’innovation, de transition énergétique et de décarbonation du secteur maritime ;

- Eurazeo Transition Infrastructure Fund, qui investit dans les infrastructures durables soutenant la transition énergétique et digitale en Europe ;

- Nov Santé, fonds de plus de 400 M€ créé à l’initiative d’un groupe de grands investisseurs institutionnels, investit dans le secteur de la santé (recherche, production et services) dans le cadre du plan « Relance » français.

Eurazeo a été la première société de gestion de Private Equity à proposer une trajectoire de décarbonation selon la méthodologie SBTi (Science Based Target Initiative). Cette trajectoire SBTi a été approuvée début 2022.

En matière d’inclusion, 50% des recrutements réalisés sur les 12 derniers mois sont des femmes, portant le taux de mixité de l’entreprise à 44%. Enfin, en complément du plan d’actionnariat salarié habituel de la société, une augmentation de capital réservée aux salariés du Groupe, réalisée au printemps 2021, a rencontré un franc succès et plus de 90% des collaborateurs y ont souscrit. Ceci renforce les mécanismes de partage de la création de valeur au sein du Groupe.

Par ailleurs, les dirigeants ont signé un pacte d’actionnaires, auquel pourront se joindre chacun des salariés actionnaires du Groupe. Ce pacte vise à organiser une coordination des intentions de vote des intéressés en amont des Assemblées Générales d’actionnaires. Les dirigeants et salariés du Groupe détiennent déjà près de 1,9% du capital d’Eurazeo.

6. PERSPECTIVES

En dépit des tensions internationales actuelles et de la volatilité des marchés, les tendances restent structurellement porteuses, les investisseurs continuant d’augmenter leur allocation aux marchés privés.

Exposition à la guerre en Ukraine

L’exposition directe du portefeuille du Groupe à l’Ukraine et à la Russie est extrêmement limitée, que cela soit au niveau de son chiffre d’affaires ou de ses moyens de production.

Eurazeo suit avec attention les effets indirects de la guerre en Ukraine, notamment la hausse du prix des matières premières et de l’énergie, ainsi que de l’inflation générale induite.

Levées de fonds attendues en 2022

Le Groupe a passé un cap avec 5,2 Mds€ de levée de fonds en 2021. Compte tenu du nombre de programmes dans le marché en 2022, et de la pertinence de leur positionnement, le Groupe est confiant sur la poursuite de la dynamique avec :

- des fonds flagships, avec les nouveaux vintages Mid-large buyout, Digital (Venture), Growth et Private Debt ;

- les premières levées de fonds sur des divisions jusqu’ici financées exclusivement par le bilan ;

- des levées de capitaux sur de nombreux fonds spécialisés et « sur-mesure » répondant à des besoins spécifiques des Limited Partners, et auprès d’une clientèle privée (wealth-management).

A date, le Groupe a sécurisé 550 M€ de levées de fonds au titre de 2022.

Doublement attendu des Actifs sous gestion à horizon 5-7 ans

Compte-tenu de la dynamique actuelle de levées de fonds et d’augmentation de la valeur des actifs, Eurazeo revoit en hausse sa trajectoire de croissance et entend doubler ses actifs sous gestion qui pourraient atteindre 60 Mds€ à horizon 5 à 7 ans, dans des conditions de marché normales.

Augmentation de la part des fonds ESG

Fort de sa position de leader en ESG, le Groupe se donne l’ambition d’augmenter la part de ses actifs sous gestion ayant un objectif de développement durable, notamment au sens de l’article 9 du règlement Européen SFDR (UE 2019/2088).

Développement de la marge de l’activité de gestion d’actifs

Le Groupe confirme son objectif d’augmentation de la marge de FRE à moyen terme à 35-40%, contre environ 30% en 2021. Le rythme de cette progression dépendra des levées de fonds, des cessions réalisées ainsi que des recrutements effectués pour préparer la croissance.

Programme de cessions

Les cessions envisagées en 2022 devraient se situer dans la moyenne historique en proportion de l’actif net. Celles-ci sont d’ailleurs bien engagées avec les cessions déjà annoncées d’Orolia et de Reden Solar qui seront finalisées sur l’année. Les réalisations devraient à nouveau être particulièrement soutenues en 2023.

7. ÉVÈNEMENTS POST CLOTURE

A. Investissements et cessions

- Eurazeo, à travers sa stratégie Mid-large buyout, annonce l’acquisition de Cranial Technologies, leader du marché du traitement de la plagiocéphalie infantile. Eurazeo détient ainsi une participation majoritaire et entend accompagner le développement de Cranial Technologies aux Etats-Unis ainsi que sur d’autres marchés internationaux stratégiques.

- L’équipe Real Assets a poursuivi le déploiement de son programme hôtelier européen à travers l’acquisition d’un hôtel à Bordeaux, d’un portefeuille de six complexes commerciaux à usage mixte en Allemagne et d’un nouvel actif à Londres en février.

- Eurazeo et Investissements PSP, l’un des principaux gestionnaires de fonds propres pour des caisses de retraite au Canada, ont annoncé un partenariat stratégique dans lequel PSP prévoit investir jusqu’à 150 millions d’euros. Ce partenariat sera axé sur des investissements dans les hôtels en Europe. Un premier investissement a été réalisé en Espagne.

- Début mars, Eurazeo a signé un accord en vue de la cession de sa participation de 47% dans Reden Solar, producteur indépendant d’énergie renouvelable d’origine photovoltaïque. Cette cession représenterait une Valeur d’Entreprise de 2,5 Mds€ à 100%, soit un retour cash-oncash pour Eurazeo de 4,3x et un TRI de de 42%.

- Kurma Partners annonce le premier closing de son fonds Growth Opportunities à 160 M€. Répondant à la maturité croissante de l'écosystème européen de la biotech et de la healthtech, ce nouveau fonds qui doit réunir à terme 250 M€ a vocation à accélérer la croissance des meilleures sociétés européennes du secteur de la Santé.

B. Gouvernance

- Sur proposition du Comité des rémunérations, de sélection et de gouvernance, le Conseil de Surveillance d’Eurazeo, réuni le 8 mars 2022, a décidé de nommer M. Jean-Charles Decaux à la présidence du Conseil de Surveillance. Il succèdera à M. Michel David-Weill qui a souhaité ne pas solliciter le renouvellement des fonctions de Président qu’il exerce depuis 2002.

- Le Conseil de Surveillance, sur proposition de Mme Virginie Morgon dont le mandat de présidente du Directoire a été renouvelé le 29 novembre 2021, a procédé au renouvellement des mandats des membres du Directoire de la Société (Christophe Bavière, Marc Frappier, Nicolas Huet et Olivier Millet) pour une durée de quatre ans et à la nomination de M. William Kadouch-Chassaing en remplacement de M. Philippe Audouin dans le cadre du départ à la retraite de ce dernier.

ANNEXE 1 : LEVÉES DE FONDS

PRINCIPAUX FONDS LEVÉS EN 2021

A. PRIVATE EQUITY

- Mid-large buyout (ex Eurazeo Capital) : Le Groupe a levé 715 M€ de co-investissements en 2021 dans le cadre des programmes existants et pour un fonds de continuation ambitieux sur Planet. Le nouveau programme Mid-large buyout devrait être lancé courant 2022 ;

- Small-mid buyout (ex Eurazeo PME) : après le succès de son troisième programme, le Groupe a sécurisé à fin décembre plus de 800 M€ (dont 400 M€ d’engagement du bilan d’Eurazeo) pour son quatrième programme. Le précédent fonds avait atteint 0,7 Md€ au total (dont 0,4 Md€ du bilan d’Eurazeo) ;

- Growth : le troisième programme de Growth a annoncé son closing final à plus de 1,6 Md€ (dont 320 M€ d’engagement du bilan d’Eurazeo), au-dessus de son objectif, confirmant ainsi la forte attractivité de la stratégie d’investissement. Ce montant inclut 0,3 Md€ provenant d’une opération secondaire et 0,2 Md€ de la gestion privée ;

- Venture : le Groupe a annoncé en 2021 un premier closing à 80 M€ du fonds Smart City II, destiné à investir dans les sociétés digitales innovantes les plus prometteuses de la mobilité, de l’énergie, du bâtiment et de la logistique, pour aider les villes à accélérer leur transition et améliorer leur résilience aux crises ;

- Private Funds Group : Eurazeo a annoncé le closing final de son quatrième programme d’investissement dédié aux transactions secondaires à 1 Md€. 700 M€ ont été levés par Idinvest Secondary Fund IV, surpassant l’objectif initial de 600 M€, et 300 M€ de capitaux secondaires supplémentaires ont été levés auprès de clients particuliers. En 2017, le précédent programme avait atteint 570 M€ d’engagements.

B. PRIVATE DEBT

- Direct lending : Eurazeo annonce le closing final de son cinquième fonds de « Direct Lending » à 1,5 milliard d’euros, surpassant l’objectif initial fixé à 1,2 milliard d’euros. A cela s’ajoute 500 millions d’euros en fonds et mandats de dette privée, portant à 2 milliards le cinquième programme Private Debt d’Eurazeo. Le déploiement plus rapide qu’anticipé des capitaux sur les derniers trimestres a conduit au lancement du programme successeur (EPD VI) qui a déjà sécurisé près de 800 M€ sur une ambition globale au moins égale à celle du programme précédent.

- Corporate Loans : Eurazeo a été sélectionné pour gérer par délégation une poche de 280 millions d’euros du Fonds « Obligations Relance ». Le fonds permet le financement sur le long terme de la croissance et de la transformation des PME et ETI françaises. Ces investissements doivent viser le renforcement des fonds propres des entreprises et l’atteinte d’objectifs ESG, notamment dans le domaine de la transition écologique.

- Asset-based financing : Le Groupe a lancé en 2021 son fonds de dette privée ESMI (Eurazeo Sustainable Maritime Infrastructure) ayant un objectif de développement durable au sens de l’article 9 du règlement (UE) 2019/2088. Ce fonds, qui réalise une synthèse entre le savoir-faire de financement d’actifs des équipes et l’engagement du Groupe en matière de développement durable, accompagne des projets de transition de l’économie maritime vers une économie neutre en carbone à l’horizon 2050. Près de 200 M€ ont déjà été sécurisés à date auprès de plusieurs investisseurs souverains et institutionnels de renom.

C. REAL ASSETS

Eurazeo et Investissements PSP, l’un des principaux gestionnaires de fonds propres pour des caisses de retraite au Canada, ont annoncé un partenariat stratégique dans lequel PSP prévoit d’investir jusqu’à 150 millions d’euros. Ce partenariat sera axé sur des investissements dans les hôtels en Europe, en ciblant de grands actifs ou des portefeuilles bien positionnés pour bénéficier de la reprise du secteur.

ANNEXE 2 : ACTIVITÉ D’INVESTISSEMENT

A. PRIVATE EQUITY

Investissements

- Mid-large buyout (ex Eurazeo Capital) : Questel (gestion de la propriété intellectuelle en mode SaaS) et Planet (digital payment) accélèrent leur développement grâce à quatre opérations de croissance externe chacun. L’acquisition d’une participation majoritaire dans Aroma-Zone, pionnier français en matière d’aromathérapie, de beauté et de bien-être naturel, a été finalisée début juillet 2021. Cet investissement termine la phase d’investissement du fonds Eurazeo Capital IV. L’acquisition de Scaled-Agile (fournisseur de contenu de formation professionnelles et de certifications), poursuit le développement de la stratégie Mid-large buyout aux Etats-Unis ;

- Small-mid buyout (ex Eurazeo PME) : le Groupe a finalisé l’acquisition d’Altaïr (produits ménagers premium) et soutenu UTAC dans l’acquisition de son concurrent Millbrook au Royaume-Uni, doublant ainsi son chiffre d’affaires. Le Groupe a en outre pris des participations majoritaires dans le Groupe Premium (finance personnelle) et dans I-TRACING (cybersécurité) ;

- Growth : le Groupe a annoncé plusieurs investissements dans MessageBird (plateforme mondiale leader de la communication omnicanale) pour accompagner le développement de la société aux Etats-Unis et Neo4j (leader de la technologie de base de données graphe), le premier investissement de Growth aux Etats-Unis. Le Groupe a réinvesti dans plusieurs de ses participations existantes lors de nouveaux tours de tables (Payfit, ManoMano, Content Square, Vestiaire Collective, BackMarket, Younited) ;

- Brands : le Groupe a annoncé la signature d’un accord d’exclusivité pour prendre une participation majoritaire dans Ultra Premium Direct (alimentation premium pour animaux de compagnie) et une participation minoritaire dans Pangaea (soins pour hommes). Au deuxième semestre Eurazeo renforce sa position avec l’acquisition d’une participation majoritaire dans Beekman 1802, marque américaine de beauté clean en forte croissance. Eurazeo investit une part minoritaire dans Jaanuu, marque de vêtements et accessoires médicaux premium axés sur la performance ;

- Venture : la stratégie a accompagné la croissance de sociétés technologiques avec notamment des investissements dans Jow et Cubyn ;

- Healthcare : Nov Santé investit une participation minoritaire dans le Groupe Novair aux côtés de la famille fondatrice et réalise son deuxième investissement.

Cessions

- Mid-large buyout

- Cession de 49% de Trader Interactive (plateforme de marketing digital pour l’achat et location de véhicules de loisirs et commerciaux aux Etats-Unis), le premier investissement réalisé par l’équipe Mid-large buyout, matérialisant un multiple de 2,8x son investissement initial ;

- Cession de 100% de la participation dans Planet (e-payments) à Advent, réalisant un multiple cash-on-cash de 2,5x et un Taux de Rentabilité Interne (TRI) d’environ 19%. A cette occasion, Eurazeo a réinvesti aux côtés d’Advent pour contrôler conjointement Planet ;

- Cession de la participation de 41% au capital de Grandir, acteur majeur sur le secteur des crèches et écoles maternelles en France, Europe et Amérique du Nord. Eurazeo a réalisé un retour de 2,0x son investissement initial ;

- Cession de la participation dans Seqens, acteur mondial intégré de solutions pharmaceutiques et ingrédients de spécialité, pour un multiple de 1,8x l’investissement initial ;

- Small-mid buyout

- Cession de la participation majoritaire dans le groupe In’Tech (fabrication d’instruments de chirurgie orthopédique), générant pour Eurazeo un multiple cash-on-cash de 3,0x et un TRI de 31%.

- Signe la cession de sa participation majoritaire dans le groupe Orolia, leader mondial des solutions et applications de R-PNT. L’opération générerait pour Eurazeo un multiple cash-on-cash de 3,6x et un TRI (Taux de Rentabilité Interne) de l’ordre de 25%.

- Growth

- Cession d’Adjust (mesure mobile et prévention de la fraude) à AppLovin. Eurazeo a réalisé un retour de 2,5x son investissement initial et un TRI de 57%.

B. PRIVATE DEBT

Investissements et cessions

Les investissements sur la période se sont élevés à 1 681 M€ et les réalisations à 668 M€.

C. REAL ASSETS

Investissements

L’équipe Real Estate a réalisé en janvier 2021, pour un investissement en fonds propre d’environ 79 M€, l’acquisition de l’ensemble immobilier Johnson Estate, situé à Londres et composé de 4 immeubles d’une surface totale de 18 000 m².

Le déploiement du programme européen dans le secteur de l’hospitalité s’est poursuivi lors du S1 2021 via l’acquisition murs et fonds d’un portefeuille de 8 hôtels situés dans l’ouest de la France pour environ 16 M€.

The People Hostels a réalisé 3 nouvelles acquisitions murs et fonds lors du S1 2021 pour un investissement total en fonds propres d’environ 12 M€ et ce afin de renforcer sa présence sur le territoire français.

Au deuxième semestre et dans le cadre d’un programme d’investissement dans le secteur de la logistique, l’équipe a réalisé l’acquisition, en partenariat avec Arax Properties, de Trinity Trading Estate, un ensemble logistique et industriel multi-locataires. Cette acquisition représente un investissement en capital d’environ 27 millions d’euros pour Eurazeo.

L’acquisition a été réalisée en décembre 2021 via un engagement de 45 millions d’euros de 80% d’Ikaros Solar, fournisseur belge de solutions photovoltaïques. Ce premier investissement concrétise l’ambition d’Eurazeo d’investir dans la transition énergétique et numérique et de contribuer à une économie durable et à faibles émissions carbone.

Dans le cadre du partenariat stratégique signé avec Investissements PSP, une première acquisition a été signée, FST Hotels, portant sur un groupe hôtelier espagnol possédant et exploitant un portefeuille de cinq hôtels principalement situés à Madrid et Barcelone comprenant un total de 800 chambres.

Cession

La cession du groupe de clinique C2S, signée en décembre 2020, a été finalisée en juin 2021. Cette opération a généré pour Eurazeo un multiple cash-on-cash de 3,2x et un Taux de Rentabilité Interne (TRI) d’environ 47%.

ANNEXE 3 : PERFORMANCE DU PORTEFEUILLE

ANNEXE 4 : PARTENARIATS STRATÉGIQUES

iM Global Partner (pas d’AUM consolidé)

Les Actifs sous gestion d’iM Global Partner, réseau mondial de partenaires dédié à la gestion active, s’établissent à 38,6 Mds$ à fin décembre 2021, en hausse de 97 % par rapport à décembre 2020 (+41 % vs. juin 2021), sous l’effet de la surperformance de ses affiliés, de la poursuite de sa bonne dynamique de collecte, de l’acquisition à 100 % de Litman Gregory dont le closing a été réalisé au Q2 2021, ainsi que des prises de participation à 45 % de Richard Bernstein Advisors et à 42 % d’Asset Preservation Advisors, dont les closing ont été respectivement réalisés en juillet et en septembre 2021. Litman Gregory est une société de gestion de fortune et de multigestion reconnue, à la tête de 4 Mds$ d’actifs sous gestion et de 2,2 Mds$ d’actifs conseillés. La société a vocation à être intégrée au Groupe iM Global Partner. Richard Bernstein Advisors (14,5 Mds$ AUM) est une société de gestion reconnue spécialisée dans l'allocation active sur une base indicielle, et Asset Preservation Advisors (4,9 Mds$ AUM) est une société de gestion focalisée sur les obligations municipales. Les deux sociétés sont amenées à être des partenaires d’IM Global Partner, selon le business model traditionnel de partage de revenus et de frais de distribution.

Les actifs d’iM Global Partner ne sont pas inclus dans les AUM publiés du groupe Eurazeo.

Eurazeo a par ailleurs cédé au premier trimestre 2021 20 % de sa participation dans iM Global Partner. Les produits de cession relatifs à cette opération représentent environ 70 M€ pour Eurazeo, soit un multiple cash-on-cash de 2,1x et un Taux de Retour Interne (TRI) de 21 %. A l’issue de l’opération, Eurazeo conserve 52 % du capital.

Rhône Group (7% des AUM)

Investissements : En février 2021, le fonds V prend une participation à hauteur de 20% dans Illy caffé S.p.A, marque de café premium, afin d'accélérer sa croissance mondiale et de l'aider dans ses opportunités de sortie. En août 2021, le fonds V fait par ailleurs, l’acquisition d’une participation majoritaire de 58 % dans Wahoo Fitness, l'un des principaux concepteurs d'équipements de fitness connectés. En décembre 2021, le fonds VI acquière Paragon Films, Inc., l'un des principaux fabricants de films étirables ultra-hautes performances. Finalement, plusieurs build-up ont été réalisés au cours de l'année.

Distributions : Rhône a distribué environ 1,3 milliard d'euros de capital au cours de l'année 2021, dont 0,8 milliard d'euros de capital aux investisseurs des Fonds Rhône et 0,5 milliard d'euros aux co-investisseurs.

MCH Private Equity (1% des AUM)

Au cours de l’année 2021, MCH a investi plus de 100 M€ via ses différents fonds sous gestion dont environ 70 M€ via son flagship MCH Iberian Capital Fund V.

MCH Iberian Capital V, a d’ores et déjà 6 sociétés en portefeuille. En 2021, 3 investissements se sont ajoutés à Molecor (développement d’innovations moléculaires pour la fabrication de canalisation d’eau à pression), Prosur (producteur agroalimentaire) et Llusar (producteur d’agrumes).

ANNEXE 5 : ACTIFS SOUS GESTION GÉNÉRANT DES COMMISSIONS1 (FEE PAYING AUM)

ANNEXE 6 : ACTIFS SOUS GESTION

Calendrier financier d'Eurazeo

| 19 mai 2022 | Chiffre d’affaires du 1er trimestre 2022 |

| 27 juillet 2022 | Résultats du 1er semestre 2022 |

| 8 novembre 2022 | Chiffre d’affaires du 3ème trimestre 2022 |